Russie : la silencieuse chute du rouble

Article paru sur le site de La Tribune le 5 octobre 2020

La Russie occupe les premières pages des médias, dossier Navalny, situation en Biélorussie, résurgence du Covid-19. Elle est beaucoup moins présente dans le domaine économique, et pratiquement absente dans le domaine monétaire. Ce dernier est pourtant important dans le cadre d’une stratégie de puissance. Or, depuis des années, la devise russe s’affaiblit. Pendant l’été, elle n’a pas suivi la remontée du pétrole, tout au contraire.

A la différence de l’URSS, puissance mondiale économiquement isolée, la Russie est rentrée dans l’économie mondiale. L’explosion des prix du pétrole (18 dollars le baril, prix moyen 1999) et celle aussi des prix gaz ont donné à Vladimir Poutine et à son pays, 15 années glorieuses. A l’été 2014, le pétrole avait atteint 108 dollars le baril, soit des prix multipliés par 6 (!) juste avant l’impact des volumes de pétrole de schiste américain.

Durand ces mêmes 15 années, la Russie a augmenté ses volumes de production de brut de plus de 60%. Ses revenus pétroliers ont ainsi été multipliés par… 10!

Beaucoup plus de recettes, donc beaucoup plus de capacité d’importer. Le cours du rouble et son corollaire, la politique monétaire, ont donc pris une réelle importance dans la politique économique russe.

Le cours du rouble s’est ainsi trouvé à la rencontre de trois trajectoires, celle de du secteur énergétique (volume et prix), celle du reste de l’économie russe, et enfin l’impact des tensions géopolitiques impliquant la Russie.

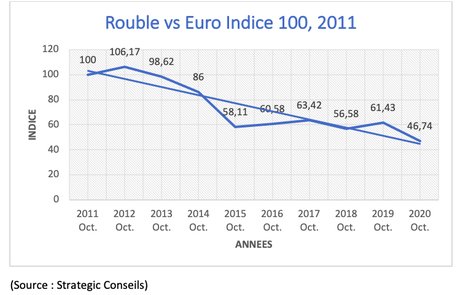

Les premiers signes de fébrilité du rouble sont intervenus comme le montre le graphique ci-dessous, en 2013.

Les premières tensions sur le rouble

Contrairement à ce qui a été beaucoup dit, et écrit, ce n’est pas le choc des premiers volumes de pétrole de schiste qui ont provoqué les premiers mouvements de baisse sur le rouble.

Les premiers mouvements de baisse sont nés avec le début des tensions réelles entre la Russie et l’Ukraine, et ce, avant les évènements de Maïdan. Fin mai 2013, le président russe a évoqué en des termes très abrupts les projets ukrainiens de se rapprocher de l’Union européenne : « Si l’Ukraine venait à signer un protocole avec l’Union européenne, cela aurait inévitablement (pour l’Ukraine) de sérieuses conséquences. »

Les marchés financiers apprécient à leur façon la notion de risque. Ils l’intègrent en faisant payer une « prime de risque » soit par des taux d’intérêt supérieurs, soit en créant des décotes. C’est ce deuxième type de conséquence qui a naturellement prévalu sous la forme d’une décote du rouble. Cette dernière atteignit 10% à l’automne 2013.

C’est alors ajouté, en fin d’année suivante, le choc des nouvelles productions pétrolières américaines.

Le choc pétrolier 2014-2016

Le véritable impact sur le rouble, et sa baisse de 40%, par rapport à la période 2011-2012, est intervenu avec l’écroulement du prix du baril, qui est passé pendant quelques jours sous les 30 dollars durant le mois de janvier 2016.

La première réplique fut le contrôle des sorties de capitaux, qui accéléraient la baisse, puis la très forte hausse du taux de la Banque centrale. Entre fin 2014 et début 2015, ce taux est monté à 17%. Il n’est revenu sous la barre des 10% qu’au début de l’année 2017.

Cette haute rémunération a accompli son objectif monétaire, à savoir la stabilisation du taux de change sur la période 2015-2018, comme on peut le constater sur le graphique ci-dessus.

Cette quasi-stabilité a été naturellement confortée par la remontée des cours du baril de pétrole qui a passé pratiquement toute l’année 2018 au-dessus de la barre des 70 dollars.

Mais sur la période 2014-2018, la baisse du prix du baril – et donc des revenus pétroliers – a réduit le cours du rouble du tiers de sa valeur.

Cette situation s’est encore détériorée avec l’impact du Covid-19 et la baisse de plus de 15% de la consommation pétrolière dans le monde.

Le choc Covid-19

Initialement limitée à la Chine, fin 2019 et début 2020, l’épidémie, devenue pandémie, a impacté sérieusement l’économie russe.

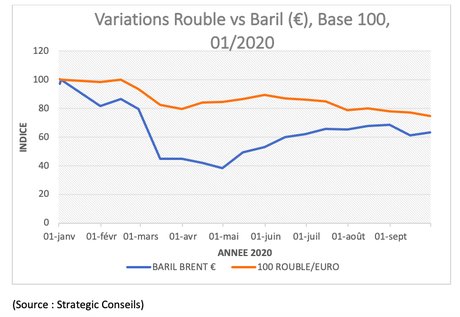

Face à la baisse de la consommation chinoise de pétrole, la Russie décide de ne pas réduire sa production. Ce changement de stratégie vis-à-vis de l’OPEP, après l’alliance de 2018, provoque une guerre des volumes avec l’Arabie Saoudite. La chute des prix qui en résulte amorce une nouvelle chute du rouble, à partir du mois de mars, comme le montre le graphique ci-dessous.

Un nouveau changement de stratégie pétrolière, en avril, et le retour à une alliance avec l’OPEP, a envoyé un signal positif au marché, limitant techniquement la baisse des prix, et l’affaiblissement du rouble.

Malgré la vertigineuse baisse du prix du baril, qui a enfoncé le plancher des 29 dollars de 2015, le rouble a tenu sa parité vis-à-vis de l’euro, et ce malgré la légère réévaluation de ce dernier vis-à-vis du dollar (6% depuis le 1er janvier).

Mais une nouvelle variable allait entrer en lice : la politique monétaire de la Banque centrale, face aux exigences économiques nationales.

L’intervention de la Banque centrale

Comme l’ensemble des économies du monde, l’économie russe est soumise aux contraintes sanitaires.

Mais les difficultés économiques sont amplifiées en Russie par la part des ressources énergétiques dans l’économie. La stabilisation des prix du pétrole s’est produite grâce à une réduction des volumes de production (plus de 10%). La Russie doit donc faire face simultanément à une baisse de production et à une baisse des prix. Si le prix moyen de 2020 se situe autour de 40 dollars, celui de 2019 a été de 65 dollars, soit une baisse proche de 40%!

L’addition de ces 2 baisses, volume et prix, conduit à une diminution de 50% des revenus pétroliers russes, par rapport à 2019, et son corollaire vis-à-vis du budget de l’Etat. L’impact cumulé de la baisse d’activité liée au Covid-19, et la disparition de 50% des revenus pétroliers, nécessitait la mise en place de décisions macro-économiques. Tel fut le sens des décisions d’intervenir sur les taux bancaires, et donc d’abaisser le taux de la Banque centrale.

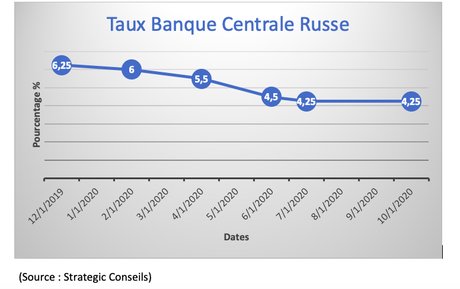

Depuis le taux record de 2015, Moscou avait entamé une décrue régulière, mais, il y a un an, au 1er septembre 2019, le taux directeur était encore à 7,25%, soit bien au-dessus des taux des pays occidentaux (de 0 à 1%) et aussi très supérieur à celui de tous les autres pays dits BRICS (de 2% à 4%). Au dernier trimestre 2019, cette baisse s’est poursuivie pour atteindre 6,25% en fin d’année.

L’ampleur de la crise économique a poussé à l’accélération de la baisse du taux de 25 puis de 50 et enfin 100 points de base par étapes de deux mois. Le graphique ci-dessous visualise cette baisse du taux central.

Mais si cette politique offre l’avantage de donner une plus grande capacité d’investissement à tous les types d’agents économiques, elle a un corollaire, celui d’exposer d’avantage la monnaie.

C’est ce qui se produit depuis le début de l’été. Le rouble est donc reparti à la baisse, malgré une forme de relative stabilité sur le front pétrolier. Mais, les difficultés peuvent s’accumuler.

Les tensions géopolitiques

Les marchés sont également attentifs aux tensions entre les Etats, l’exemple de la crise entre l’Ukraine et la Russie n’est vieux que de quelques années. Moscou est maintenant aux prises avec la crise biélorusse, qui introduit à nouveau des tensions avec l’ensemble des pays occidentaux. Comme si cela n’était pas suffisant, l’empoisonnement de l’opposant numéro 1, Alexeï Navalny, tend un peu plus le climat entre la Russie, l’Europe, et les Etats-Unis.

Cette accumulation de tensions pose des problèmes comme la bonne fin, ou non, du projet gazier russo-allemand, Nord-Stream 2. Cela aboutit pour les marchés financiers à faire monter le « risque Russie » et donc en corollaire, à créer un « taux de dépréciation » monétaire.

Il y a quelques jours le taux de change du rouble a battu son niveau historique et a frôlé le taux de 94 roubles pour 1 euro. Il y a 7 ans, avant le début de la crise ukrainienne, ce taux de change était autour de 40 roubles pour 1 euro. En 7 ans, le rouble a donc perdu plus de 55% de sa valeur. D’un strict point de vue géopolitique, un pays qui se veut « fort » peut-il l’être, avec une monnaie « faible » ?

Les conséquences de cette situation

Les conséquences sont de plusieurs ordres, économiques et politiques. D’un point de vue économique, la nouvelle phase de baisse sensible du rouble (5% au cours des 2 derniers mois) va entraîner une hausse des prix des produits importés, et donc de l’inflation. Le taux d’inflation (réelle) de 2020 se situera au-delà des estimations gouvernementales (3,7%) et devrait dépasser les 4%, soit très proche du taux d’intérêt de la Banque Centrale (4,25%). Devant cette situation, plusieurs options sont possibles.

Le gouvernement russe peut choisir de laisser le taux central inchangé, mais, en cela, il encourage l’inflation, et donc la baisse du pouvoir d’achat réel. Cela sera inévitablement ressenti par les ménages et suscitera un mécontentement économique qui se traduira en mécontentement politique.

L’autre alternative est de remonter le taux central pour soutenir la monnaie et ralentir l’inflation, mais ce faisant, il ralentit l’économie, entraînant une augmentation du chômage. Le mécontentement populaire sera donc à nouveau au rendez-vous.

Les perspectives économiques, et de politique intérieure, sont donc à court et moyen terme, grises et difficiles, et le choix entre 2 mauvaises solutions s’avère complexe.

L’amélioration devra impérativement venir d’une augmentation de la consommation mondiale de pétrole, liée entre autres à la reprise du trafic aérien. Cela se fera, pas tout de suite, et lentement. A plus long terme, à la fin de cette décennie, les perspectives de consommation mondiale de pétrole vont probablement tendre vers un plateau, pour ensuite décroître. Les prix, eux aussi, ne pourront que s’orienter à la baisse en raison de l’excédent de l’offre. Ce sont donc de nouveaux défis à l’horizon pour l’économie russe et son gouvernement.

Deux périodes très distinctes vont marquer la présidence de Vladimir Poutine : la première (2000-2014) aura été celle des 15 glorieuses ; la seconde (2014-2024) s’annonce comme celle des années difficiles.

Dans ces conditions, nul doute que le rouble va continuer à affronter de nouvelles tensions.