Réunion OPEP : bataille des prix, et des parts de marché !

Article paru sur le site de La Tribune le 28 novembre 2023

La prochaine réunion de l’OPEP+ a été décalée sur fond de négociations de quotas de production avec 2 pays africains. Mais au-delà de cet ajustement technique, l’OPEP+ ne se pose-t-elle pas la question de la validité de sa stratégie de réduction de production ? L’objectif de maintien de cours élevés est-il vraiment atteint ? Pourquoi le niveau de prix ne maintien-il pas à 90-95 dollars le baril ? Des productions additionnelles hors OPEP+ ne viendraient-elles pas troubler le jeu ? Mais alors, les producteurs de l’OPEP+ ne perdraient-ils pas en part de marché ?

La stratégie de réduction les volumes de production telle qu’elle a été conçue par l’Arabie Saoudite et la Russie avait pour objectif de hisser le prix du baril au-delà des projections du marché. D’une zone de 65 à 75$ le Baril, l’OPEP+ souhaitait obtenir une fourchette de 85 à 95$. Ce niveau de prix satisfaisant à la fois la Russie pour financer une guerre en Ukraine qu’elle n’avait pas prévu dans la durée, et l’Arabie Saoudite qui dans le cadre du plan Vision 2030 doit faire face à un très ambitieux programme d’investissement de 7.000 milliards de dollars.

Force est de constater que, malgré une grande volatilité, le cours du Baril de Brent se maintient malgré tout dans la partie basse de la fourchette, avec des passages sous les 80$ le baril. Les perspectives de croissance mondiale 2023-2024 ne semblent pas au rendez-vous, et assombrissent la demande. Le ralentissement chinois y participe. Il faut également considérer l’impact des énergies renouvelables.

Ces tendances se sont confirmées par la perspective d’une décroissance de la demande mondiale de brut avant la fin de cette décennie, comme l’a pour la 1ère fois décrit l’Agence Internationale pour l’Énergie, au mois de juin.

Mais la stratégie mise en place par les États-Unis pour compenser les réductions de production de l’OPEP+ fut la plus contributive au maintien des prix du Brut dans la fourchette basse. Ne pas réagir, conduisait à accepter un Baril de pétrole brut à des prix élevés, et en conséquence une augmentation de la pression inflationniste mondiale. Or les Banques Centrales, et les gouvernements de tous les pays industriels ont mis en place des politiques visant à réduire cette inflation.

Le déblocage des stocks stratégiques américains.

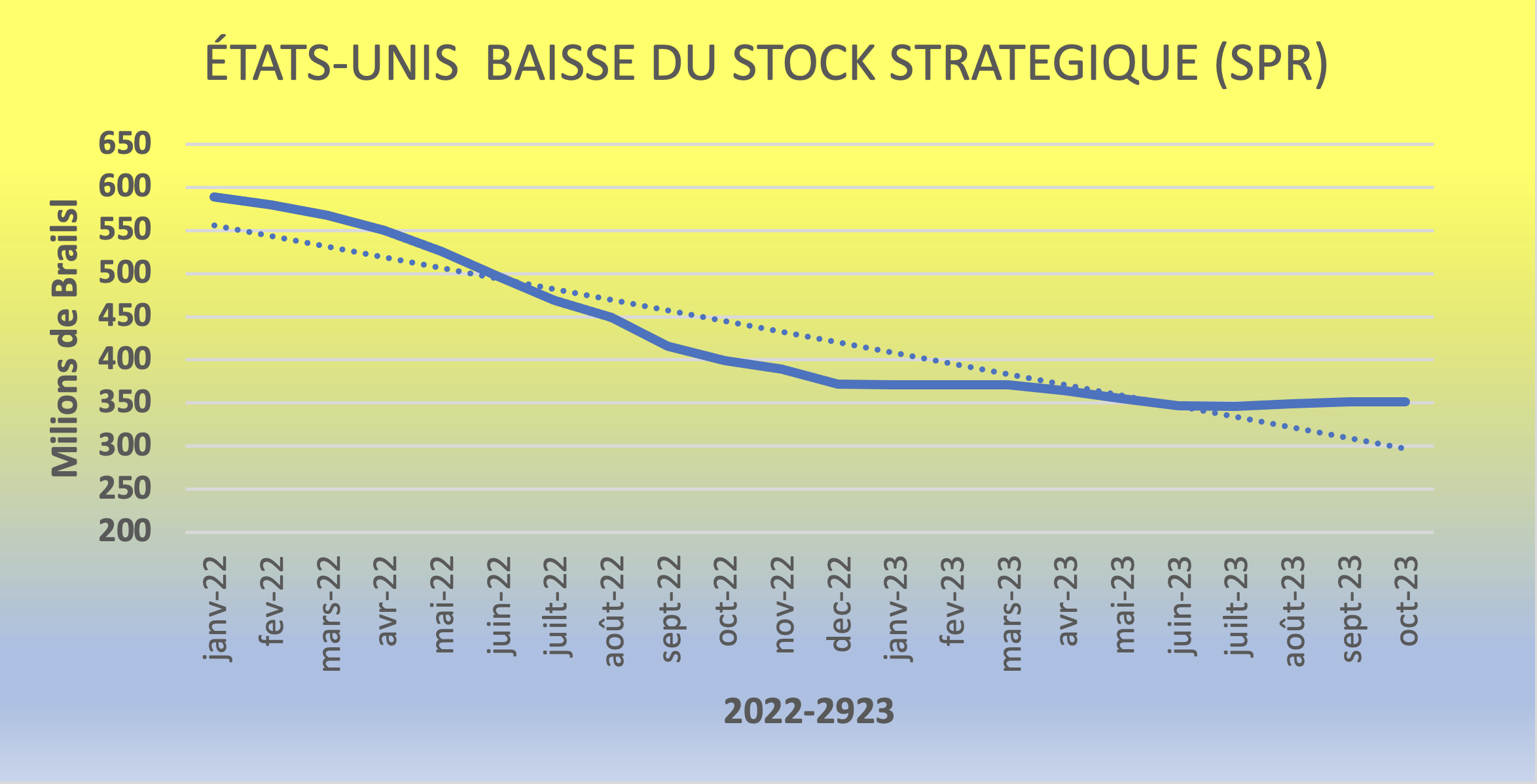

La stratégie la plus rapide, et la plus impactante fut la décision, relevant de l’autorité présidentielle américaine, d’utiliser le très haut niveau des réserves stratégiques pétrolières fédérales (SPR Strategic Petroleum Reserve, mises en place après le 2ème choc pétrolier de 1979). Les États-Unis ont ainsi mis sur le marché, entre le 1er janvier 2022 et aujourd’hui, 245 Millions de Barils. Cela équivaut à presque 400.000 Barils par jour, sur cette période de 22 mois ! En plus de ce volume important, l’autre avantage du dispositif a résidé dans sa mise-en-œuvre quasi-immédiate.

Le graphique ci-dessous visualise la baisse impressionnante par sa rapidité surtout au cours de l’année 2022

Source graphique : Strategic Conseils

La décision d’intervenir sur le niveau des stocks fédéraux stratégiques a constitué le 1er volet de la réponse. Le 2ème a consisté à poursuivre la hausse de la production pétolière journalière américaine.

Retour à une production pétrolière record

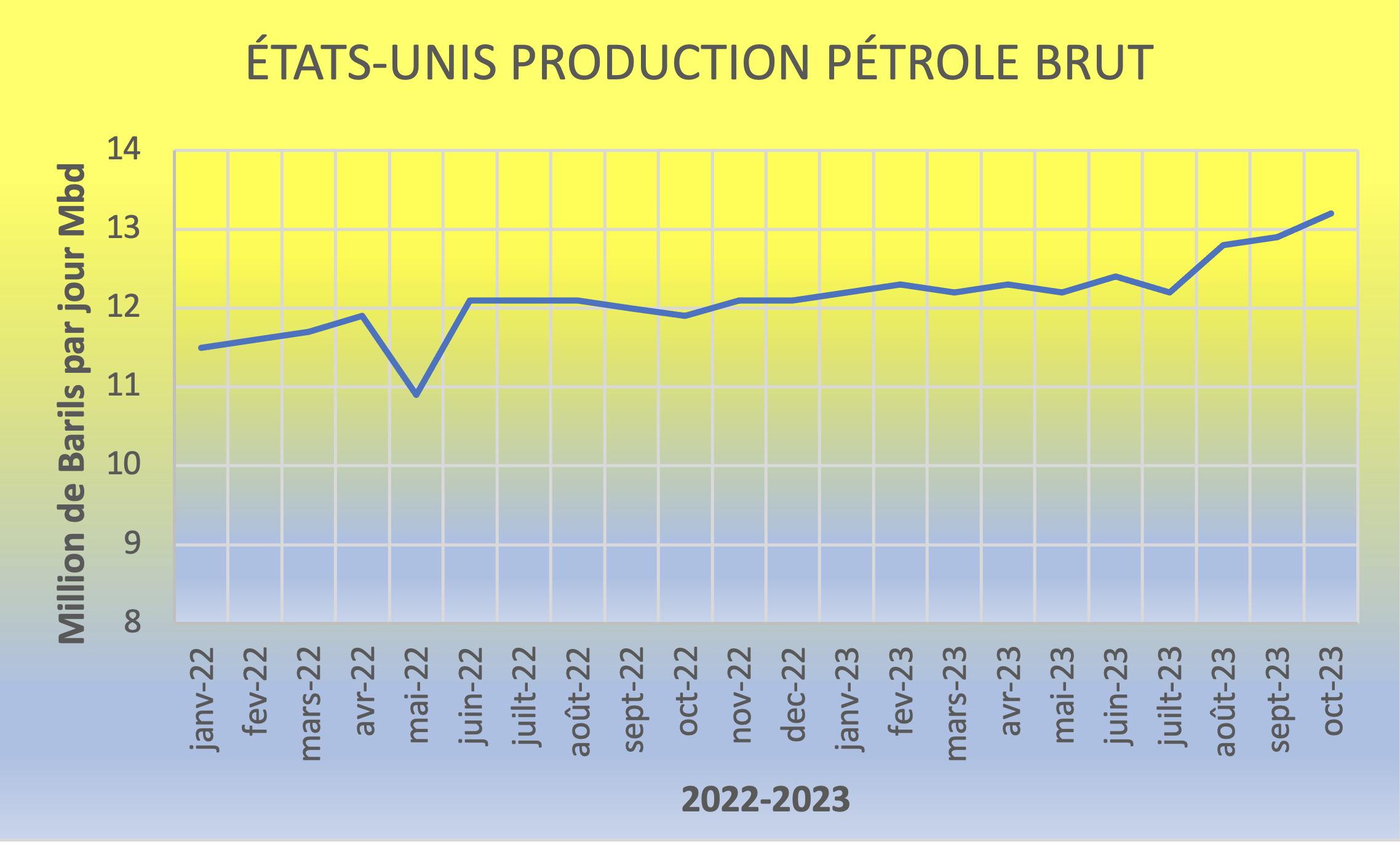

Les États-Unis après avoir atteint le rang de 1ER producteur mondial de pétrole en 2019 avait hissé leur niveau de production au niveau record de 13,1 Millions de Barils par jour (Mbd) en février 2020. L’impact mondial de la crise COVID a provoqué une modification rapide et importante dans la mobilité mondiale des personnes et des marchandises, immédiatement répercutée sur la demande et la production pétrolière mondiale. A l’automne 2020 la production américaine est brièvement repassée sous le seuil des 10 Mbd.

Depuis lors, cette production a repris son chemin ascendant, comme l’illustre le graphique ci-dessous. Elle vient de se hisser à un nouveau niveau record de 13,2 Mbd pendant les 7 dernières semaines.

Source graphique : Strategic Conseils

Les prévisions de l’EIA (Energy Information Administration) projettent pour 2024 une légère progression de la production américaine, mais une augmentation d’1Mbd provenant des pays non OPEP+.

La contribution des pays non OPEP+

Pendant qu’au siège de l’OPEP à Vienne, on organise les réductions de production parmi les États membres, d’autres pays n’appartenant pas à cette organisation développent leur production depuis des années.

Il convient de citer en premier lieu le Canada qui s’est hissé au rang de 4ème producteur mondial de pétrole, et qui après avoir dépassé les 4Mbd s’approche des 5Mbd pour le seul pétrole brut.

Sur le sud du continent américain, le Brésil qui se place en 7ème position des producteurs mondiaux, et qui après avoir atteint les 3Mbd dépasse les 4Mbd en 2023.

Enfin en Amérique Centrale, le Mexique, qui après avoir vécu une régulière diminution de sa production et s’être rapproché des 1,5Mbd voit celle-ci régulièrement augmenter, et se rapprocher des 2Mbd.

Cette dynamique est créatrice de renversements qui jusqu’ici n’ont pas été suffisamment mis en lumière.

Le chassé-croisé Arabie Saoudite – Canada

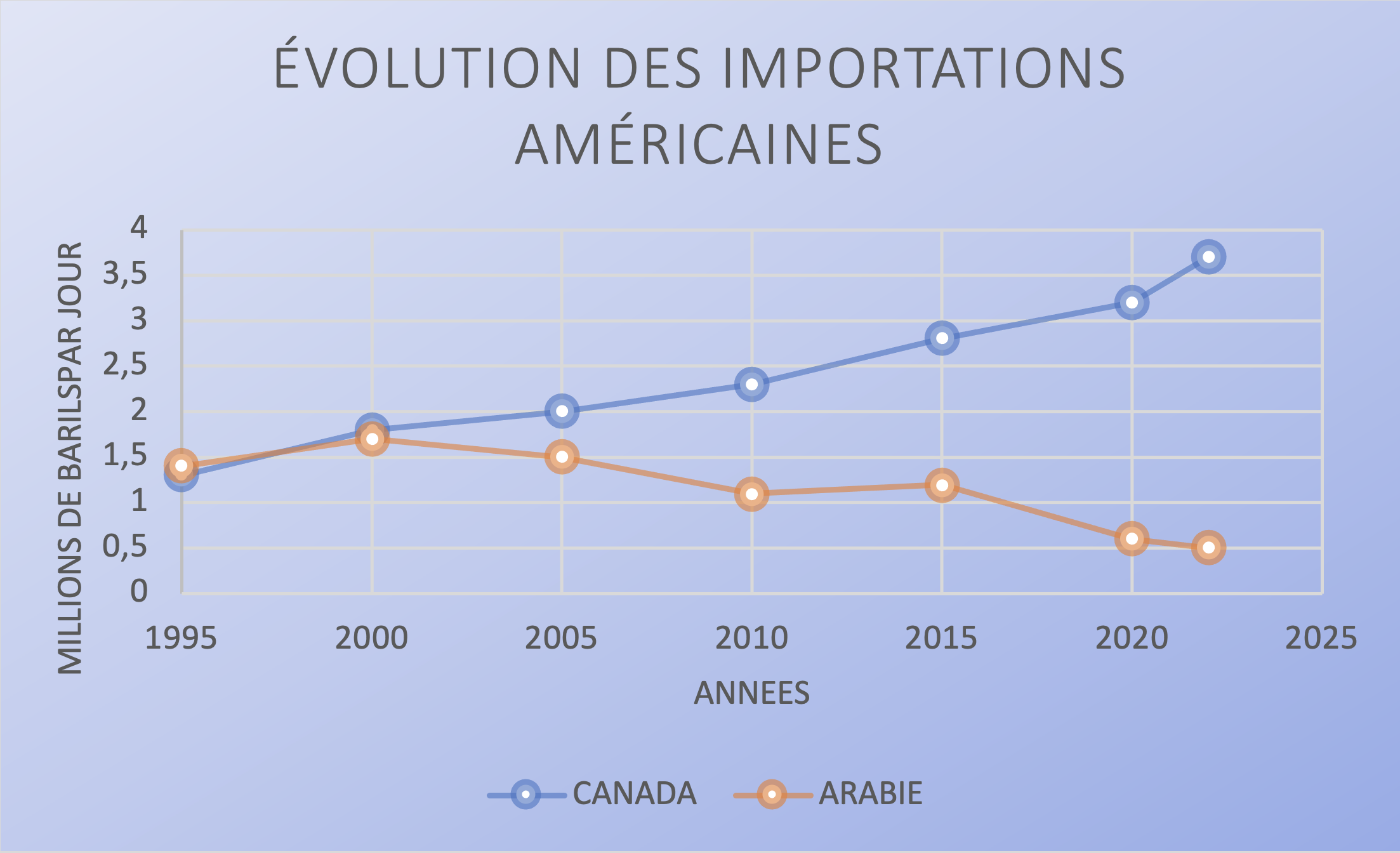

La dynamique du marché nord-américain a déplacé une situation pétrolière historique entre les États-Unis et l’Arabie Saoudite. La révolution du pétrole de schiste en Amérique a conduit le pays à réduire d’autant ses importations. Le développement de la production canadienne a fait de ce pays frontalier une naturelle source d’importation.

Du cumul de ces deux tendances, il s’en est suivie une naturelle diminution des importations américaines en provenance d’une de ses sources privilégiées d’importation : l’Arabie Saoudite.

Source graphique : Strategic Conseils

Les évolutions de production pétrolière ont des conséquences géopolitiques. La seule façon dont « les États-Unis se retirent du Moyen-Orient » comme on a très souvent entendu dire, ce n’est nullement d’un point de vue politique, diplomatique, ou militaire, mais naturellement, économiquement, en y achetant moins de pétrole, parce que leurs besoins d’importation ont été pratiquement divisés par deux. Ils ont atteint 11Mbd, et se situent maintenant autour de 6Mbd…. En conséquence, les parts de marché sont plus mobiles qu’il y paraît.

Le combat des parts de marché

Tout se passe comme si, il y avait de la part des principaux producteurs de toute la zone des Amériques, nord, centrale, et sud, une augmentation de production qui cumulée, non seulement compense les restrictions imposées par l’OPEP+, mais assure le million de barils annuel supplémentaire pour accompagner l’évolution actuelle du marché mondial du brut.

De ce fait, les volumes retenus par l’OPEP+ sont autant de pourcentage de part de marché dont elle se prive, et dont les pays de la zone américaine s’emparent.

Certes, il ne s’agit que de quelques pourcents (2-3%) mais ce sont des pourcentages du marché mondial, et des volumes que certains pays producteurs de l’OPEP+ ne sont pas spécialement satisfaits de voir partir.

Les négociations à l’intérieur de cette organisation ne sont peut-être pas aussi unanimes qu’il y paraît, ou, elles pourraient, au cours des prochains mois, devenir plus tendues….

Continuer à diminuer la production reviendrait aussi à continuer de diminuer la part de marché des producteurs de l’OPEP. De plus, une telle stratégie contribuerait par l’augmentation des prix du brut, à relancer l’inflation mondiale et diminuer la croissance.

Or la Chine ne souhaite certainement pas voir poindre un tel scénario. Son ralentissement économique constitue sa première préoccupation. Premier importateur mondial de pétrole, elle a la capacité de se faire entendre auprès de ses fournisseurs, dont l’Arabie Saoudite. Elle a remplacé Washington, auprès de Riyad dans les achats pétroliers, devenant son premier client….

La prochaine réunion de l’OPEP+ le 30 novembre pourrait avoir, dans les couloirs, un agenda plus agité qu’il y paraît.